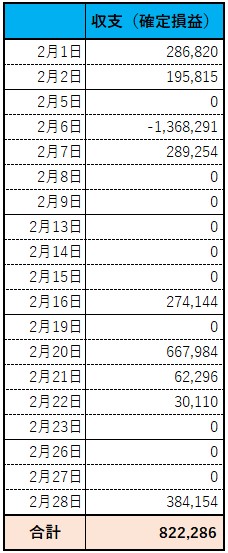

2018年2月の収支を検証しました。

・2月収支 +822,286円

いやはや、2月はマクロ暴落で波乱万丈の月でした。

確定損益はまずまずのプラスですが、含み損益は1月末と比べて約100万円ダウンとなりました。

日別収支では、2月6日の暴落を喰らった際に、すべての短期目線のポジションを手じまって136万円のマイナスを計上。含み損益も2月5日~2月6日の2日間で約200万円ダウン。

その後、日経平均EPSなどの指標から相場が戻すとみて、2月8日~2月15日まで下げ過ぎた銘柄を拾ったことが、2月トータル収支の復活につながりました。

2月16日の+28万円、2月20日の+66万円は、2月15日に決算遅延で暴落したアエリアと、業績の割に下げ過ぎの日本一ソフトウェアを購入したものが、その後急騰したことによるものです。

保有株の含み損益も、最悪期の200万円ダウンから半分ほど戻しており、投げられて下げ過ぎた銘柄を拾うという作戦は間違いではなかったと考えています。

次月に向けて

現時点(3月3日時点)は暴落第二波を喰らっている最中にありますが、この暴落も3月末に向けて戻す相場になると予想しています。

おそらく桜が咲くころには、ボラも低下して、正常な相場が復活していることでしょう。

今月は短期的な需給要因による下押しに気を配りながら、中期目線で丁寧に下を拾いつつ、リバウンド局面で利益を積み上げたいと考えています。

リバウンド狙いは個別銘柄だけでなく、日経平均先物なども利用するつもりです。

また、個人投資家のセンチメントは悪くないため、短期売買は中小型の人気株を中心とするつもりです。

相場が戻ると考える理由は以下のとおりです。

需給と指標

(3月2日時点)

・東証一部の空売り比率48.8%(過去最高)

・日経平均PER12.58倍(2年前の原油ショック以来の低水準)

現在は需給的に売りに傾き過ぎており、日経平均PERも明らかに下げ過ぎのレベルです。

空売り比率48.8%という数字は、おそらく、今後しばらく拝めない数字ではないでしょうか。

来期の日本企業の業績は経常プラス8%程度を予想するアナリストが多いですが、最近の円高で最悪を想定して、仮にマイナス5%成長となったとしても、現時点の日経平均PERは13.2倍程度であり、どう考えても下げ過ぎです。

需給的な懸念材料として、来週のSQや、期末要因である機関投資家の決算及びポートフォリオ組み替えにかかる売りが出る可能性が考えられますが、下げたとしても一時的なものであり、絶好の仕込みの場が提供されるだけであると考えています。

空売り比率48.8%という驚異的な数字も、この辺を警戒した機関投資家の売りヘッジや、短期筋の仕掛けによるものでしょう。

相場が戻りに入る時期については、個人的には来週からと考えていますが、遅くとも、機関投資家の期末にかかる売買が終了する3月中旬までには底をつけるはずです。

目先は、明日の欧州懸念を無事に乗り切ってほしいものです。

チャート確認

<日経平均 日足>

<NYダウ 日足>

日経平均、NYダウともに、先月の暴落第一波の下値付近に位置しています。

チャート的に下げ止まりやすいラインです。

明日の欧州懸念を無事通過するようであれば、空売りの買戻しが入って3月2日が底となってもおかしくないと考えます。

短期的な需給要因により2番底を探りに行く可能性もありますが、その場合でも下値余地はさほど大きくなさそうです。

主要な移動平均線を下抜けていますが、ここ数か月間は急騰、急落を繰り返しているため、このようなケースでは移動平均線はあまり意味をなさないことが多いものです。

【3月の戦略】

| 投資スタンス | 攻め |

| リスク許容度 | 大 |

| 投資資金 | 中~大 |

コメント