昨日、久しぶりに資産運用会社に勤務する友人と会ってきました。

年初の北海道旅行以来ですから、約8か月ぶりです。

そこで面白い話を聞いたので記事にします。

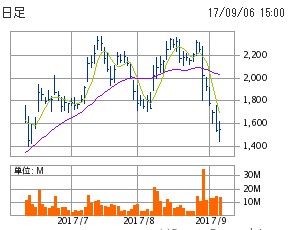

話題になったのが、8月30日に発生したKLabの暴落です。

<KLab 日足>

KLabの株価は、8月29日の終値が2,250円でしたが、8月30日に突如暴落を始めて本日9月6日時点で1,553円となっており、この6日間の下げ幅は30.9%に及びます。

暴落の原因は新規タイトルのリリースによる材料出尽くしで売られたなどと言われていますが、友人が言うには大手ヘッジファンドなどが仕組んだ可能性が高いとのことでした。

以前にも記事にしましたが、友人は10年間以上、欧米に赴任していたことがあり、ヘッジファンドに勤務する友人もいたようです。

そこで色々な裏話を聞いたそうですが、ヘッジファンドなどの短期筋が売り崩しを行う手口に、両建てからの玉外しというものがあるそうです。

もちろん、KLabの暴落がヘッジファンドの仕業とは断定できませんが、ヘッジファンドなどが行う両建てからの玉外しによる売り崩しの手口を紹介します。

両建てからの玉外しとは

ヘッジファンドなどの機関投資家は、リスクを軽減するために大抵は両建てで玉を建てます。

特にKLabのようなゲーム銘柄は、好IRが出ると株価が急騰することがあるので、売り目線で入っていても、必ず両建てにするそうです。

売り崩す際の手順は以下のとおりです。

①両建てから大量の買いポジションを一気に外す。

⇒ この時点で自動売買システムのAIが反応してトレンドフォロー型アルゴが売りで参加するようになります。

②追撃売りを行う。

⇒ 株価が急落したので、個人投資家の投げが始まります。

③ある程度下落したら売りを買戻して利益を確定しながら、追撃売りと買戻しによる利益確定を繰り返す。

ここまで来ると仕掛けは成功で、後は個人投資家の投げで自然に株価は下落して行きます。

狙われる銘柄の特徴は以下のようなもので、ゲーム株などは狙われやすいようです。

①個人投資家に人気があり、多数の信用買いが入っている。

②利益水準の変動が大きく、適正株価がぶれやすい。

ちなみに、仕掛けのためのポジションは一つの口座ではなく、複数の口座に分けてポジションを取ることが多く、場合によっては個人名義の口座なども利用しているらしいです。

そのため、誰が仕掛けたのかを特定するのは非常に難しいようです。

トレンドフォロー型アルゴが暴落に利用されている

上記のような売り崩しが可能となる原因のひとつとして、自動売買システムのトレンドフォロー型アルゴの存在があります。

通常のアルゴは、基本的に値動きを緩和する方向に作用します。

つまり逆張りです。

簡単に言うと、1000株買われたら1000株売りを発動するということです。

ところが、変動率がある範囲を超えると、大きなトレンドが発生したと判定して、トレンドフォロー型アルゴが反応し、順張りに変わります。

大きく買われたら、アルゴも買い。

大きく売られたら、アルゴも売り。

という反応をします。

この仕組みを利用して、ヘッジファンドなどの短期筋が売り崩しを行っているのです。

大きなネガティブサプライズが発生した場合の、株価のオーバーシュートも、このトレンドフォロー型アルゴによって引き起こされるようです。

短期筋は、売り崩しにこのAIの不完全さを利用しているのです。

逆に言えば、株価の上昇が行き過ぎるケースも、このアルゴの助けがあるようです。

私たちが、このような暴落に巻き込まれないためには、信用買いの多い銘柄を触らないことが一番ですが、なかなかそうもいきません。

そういう管理人も、8月1日からのアエリアの暴落に巻き込まれた一人です。

ただ、最終的に株価は業績へ収束しますので、業績的に問題のない銘柄が仕掛けられて割安な水準まで暴落した場合は、売らずに回復を待つか、場合により買い増せばいいだけだと考えています。

コメント